一�����、行情回顧

昨日���,滬深兩市雙雙收漲。截止收盤,上證綜指收于3912.21點(diǎn)��,漲46.98點(diǎn)��,漲幅為1.22%�����;深成指收于13118.75點(diǎn)��,漲223.65點(diǎn)���,漲幅為1.73%��;滬深300收于4606.29點(diǎn)����,漲67.22點(diǎn)�,漲幅為1.48%�����;創(chuàng)業(yè)板收于3025.87點(diǎn)����,漲69.88點(diǎn)��,漲幅為2.36%�����。兩市成交20728.59億元��,較前一日交易量減少19.54%��。大盤股強(qiáng)于小盤股�。中證100上漲1.50%���,中證500上漲1.38%�����。

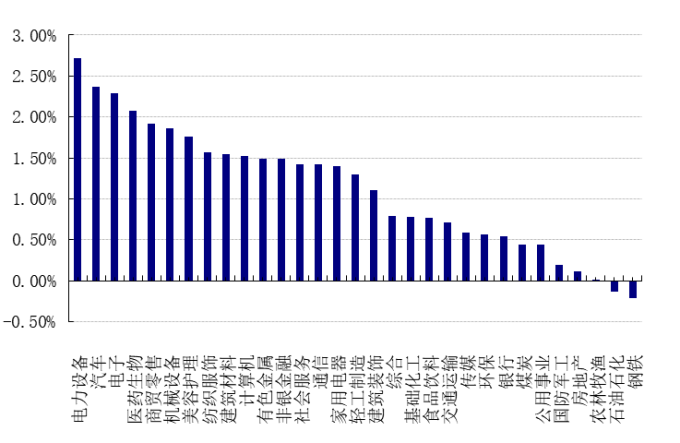

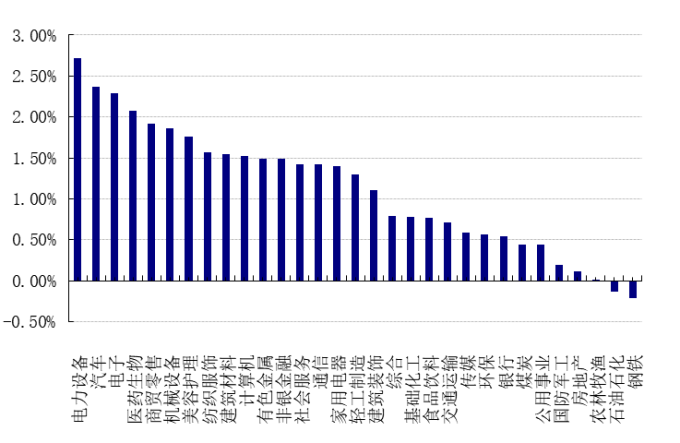

31個(gè)申萬一級(jí)行業(yè)中有29個(gè)行業(yè)上漲�����。其中���,電力設(shè)備、汽車、電子表現(xiàn)居前��,漲跌幅分別為2.72%���、2.37%����、2.29%�����,農(nóng)林牧漁��、石油石化�����、鋼鐵表現(xiàn)居后�,漲跌幅分別為0.01%、-0.14%�、-0.21%。滬市有1798只個(gè)數(shù)上漲���,占比77.33%,深市有2372只個(gè)數(shù)上漲,占比81.43%����。非ST個(gè)股中,83只個(gè)股漲停��,7只個(gè)股跌停����。股指期貨主力合約漲跌不一,其中���,0只期指好于現(xiàn)貨指數(shù)��。

申萬一級(jí)行業(yè)漲跌幅

數(shù)據(jù)來源:Wind日期:2025/10/15

前日�,中債銀行間債券總凈價(jià)指數(shù)下跌0.02個(gè)百分點(diǎn)�����。

昨日�,歐美主要市場(chǎng)漲跌不一,其中��,道指下跌0.04%��,標(biāo)普500上漲0.40%;�;納斯達(dá)克指數(shù)上升0.66%;道瓊斯歐洲50 上漲0.71%��。亞太主要市場(chǎng)普遍上漲����,其中,恒生指數(shù)上漲1.84%�����,日經(jīng)225指數(shù)上漲1.76%�,印度SENSEX30指數(shù)上升0.70%。

二����、指數(shù)漲跌

數(shù)據(jù)來源:Wind 日期:2025/10/15

三、新聞

1�、貿(mào)易戰(zhàn)升溫后債券并未成為避險(xiǎn)工具

上個(gè)周末中美貿(mào)易戰(zhàn)對(duì)抗升溫,整個(gè)資本市場(chǎng)都擔(dān)心權(quán)益市場(chǎng)是否會(huì)應(yīng)聲大跌�����,出現(xiàn)類似于今年4月7日的行情��,如果出現(xiàn)類似行情,資金是否會(huì)重新進(jìn)入債券市場(chǎng)進(jìn)行避險(xiǎn)����。

圖:10年期國債活躍券近10個(gè)交易日走勢(shì)曲線

數(shù)據(jù)來源:Wind 數(shù)據(jù)時(shí)間2025.9.26-2025.10.15

從10年期國債活躍券25附息國債11的交易情況來看��,節(jié)前收益率主要集中在1.80%點(diǎn)位附近波動(dòng)��。節(jié)后��,9日長債收益率小幅降低�����,主要原因?yàn)楣?jié)后資金面較為寬裕���,同時(shí)市場(chǎng)交易量有所降低�����。

10日權(quán)益市場(chǎng)情緒不佳�,尤其以雙創(chuàng)板塊跌幅較大����,但是本日并沒有形成過往的股債蹺蹺板效應(yīng)���,10年期國債收益率維持在1.78%附近,而且由于周五下午50年期超長特別國債續(xù)發(fā)��,加權(quán)中標(biāo)收益率為2.2977%���,小幅高于前一日收盤收益率2.2975%�。結(jié)果落地后���,帶動(dòng)30年期國債收益率走勢(shì)上行���,與10年期國債收益率走勢(shì)背離�����,所以全天來看形成了股債雙殺的結(jié)果����。

周五晚間,特朗普突然表示��,美國將自11月1日起��,對(duì)中國進(jìn)口商品加征100%的新關(guān)稅,中美貿(mào)易戰(zhàn)情緒升溫���。10月11日為調(diào)休日��,交易所休市��,但是銀行間市場(chǎng)仍然可以交易,可以看出10年期國債收益率快速下行�,達(dá)到1.74%左右,市場(chǎng)避險(xiǎn)情緒濃厚�����。

不過10月13日開盤之后���,市場(chǎng)并未出現(xiàn)類似于今年4月7日的大跌����,市場(chǎng)低開高走�,風(fēng)險(xiǎn)偏好有所修復(fù),于是10年期國債收益率開始重新上行�,逐漸回吐因?yàn)橹忻蕾Q(mào)易戰(zhàn)升溫而帶來的利潤;14日權(quán)益市場(chǎng)迎來調(diào)整�����,尤其在下午加速下行,帶動(dòng)10年期國債收益率重新下行��,重新回到了1.75%點(diǎn)位附近��;15日債券市場(chǎng)整體小幅波動(dòng)��,變化不大���。

好買觀點(diǎn):

(1)“股債蹺蹺板”效應(yīng)雖然仍在持續(xù)�,但是債券市場(chǎng)有望走出獨(dú)立行情���。從6月以來�,債券市場(chǎng)均出現(xiàn)了較為顯著的“股債蹺蹺板”效應(yīng)��,也就是呈現(xiàn)權(quán)益市場(chǎng)表現(xiàn)影響債券市場(chǎng)走勢(shì)的現(xiàn)象����,部分債券投資機(jī)構(gòu)形成了“看股做債”現(xiàn)象,也就意味著���,債券市場(chǎng)的走勢(shì)脫離了基本面走勢(shì)情況�。近期,“股債蹺蹺板”效應(yīng)有所減退�����,債券市場(chǎng)可能會(huì)逐漸走出自己的獨(dú)立行情��,可能不再會(huì)過度受到權(quán)益市場(chǎng)每日走勢(shì)的影響���。

(2)債券市場(chǎng)的獨(dú)立行情為回歸基本面邏輯�。3季度債券市場(chǎng)的波動(dòng)是對(duì)過去過度交易的修正���,長債利率在當(dāng)前點(diǎn)位下,修正幅度已經(jīng)接近中樞位置�,未來央行如果沒有進(jìn)一步降準(zhǔn)降息操作,那么預(yù)期10年期國債收益率可能將會(huì)圍繞在1.75-1.85%區(qū)間范圍內(nèi)波動(dòng)����,盡管中美貿(mào)易戰(zhàn)情緒有所升溫,預(yù)計(jì)債券市場(chǎng)也不會(huì)出現(xiàn)類似于4月7號(hào)的行情��;從另一方面來說�,從經(jīng)濟(jì)總量數(shù)據(jù)看,經(jīng)濟(jì)仍然不支持債券收益率出現(xiàn)大幅的上行,以及權(quán)益指數(shù)大幅脫離經(jīng)濟(jì)基本面出現(xiàn)暴力上漲��,所以債券市場(chǎng)預(yù)期會(huì)回歸基本面邏輯���,在中樞點(diǎn)位上下小幅震蕩���。

(3)債市可能出現(xiàn)結(jié)構(gòu)性分化,利率方面��,7-10 年利率債因?yàn)橛写笮谐掷m(xù)性的買入力量�����,整體會(huì)較為平穩(wěn)��,30 年品種因?yàn)樵谶^往形成了機(jī)構(gòu)交易盤過度抱團(tuán)行為��,所以在利空因素影響下持續(xù)調(diào)整�,收益率走勢(shì)和10年期出現(xiàn)一定的背離。此外�,信用債收益率逐漸平穩(wěn)下行,利差溫和收窄���,9月信用調(diào)整之后是比較好的介入時(shí)機(jī)���。

2��、鮑威爾暗示將會(huì)進(jìn)一步降息

10月14日���,美聯(lián)儲(chǔ)主席鮑威爾在參加美國全國商業(yè)經(jīng)濟(jì)協(xié)會(huì)在費(fèi)城舉辦的一場(chǎng)活動(dòng)時(shí)發(fā)表演說,部分信息值得關(guān)注����。

鮑威爾提到,“一些跡象已經(jīng)開始顯示�,流動(dòng)性狀況正在逐漸收緊,包括回購利率普遍收緊����,以及在特定日期出現(xiàn)更明顯但暫時(shí)的流動(dòng)性壓力。”“我們自2020年以來的經(jīng)驗(yàn)確實(shí)表明���,我們可以在未來更靈活地使用資產(chǎn)負(fù)債表”。也就意味著美聯(lián)儲(chǔ)可能即將結(jié)束長期以來的量化緊縮政策���。

鮑威爾表示��,“現(xiàn)有證據(jù)”表明“裁員和招聘人數(shù)都保持在低位”�����,而“家庭對(duì)就業(yè)機(jī)會(huì)的看法和企業(yè)對(duì)招聘難度的看法繼續(xù)呈下降趨勢(shì)”�,“就業(yè)的下行風(fēng)險(xiǎn)已經(jīng)上升。”也就意味著�����,鮑威爾認(rèn)為美國勞動(dòng)力市場(chǎng)顯示出進(jìn)一步的困境跡象����,這是關(guān)于10月美聯(lián)儲(chǔ)是否將進(jìn)一步降息最強(qiáng)烈的暗示,10月美聯(lián)儲(chǔ)繼續(xù)降息25個(gè)基點(diǎn)的概率大大增加����。

鮑威爾講話之后,根據(jù)CME美聯(lián)儲(chǔ)利率監(jiān)測(cè)工具�,目前市場(chǎng)已經(jīng)普遍預(yù)期美聯(lián)儲(chǔ)10月降息板上釘釘,預(yù)計(jì)10月降息25基點(diǎn)的概率已經(jīng)高達(dá)97.3%���。

市場(chǎng)反應(yīng)方面�,受降息預(yù)期影響��,美債收益率全線走低��,2年期收益率跌至3.48%,創(chuàng)2022年9月以來新低��;10年期收益率徘徊在4%關(guān)口上方�,觸及一個(gè)月低點(diǎn);30年期收益率則跌至4.6%����,創(chuàng)17個(gè)月新低。同時(shí)美元指數(shù)微跌約0.2%��,失守99關(guān)鍵位����。

好買觀點(diǎn):

自從9月美聯(lián)儲(chǔ)降息落地后,由于寬松預(yù)期已充分兌現(xiàn)�����,市場(chǎng)呈現(xiàn)利好出盡的特征�,收益率小幅反彈,未來美債走勢(shì)將高度依賴于美聯(lián)儲(chǔ)降息節(jié)奏��。目前美聯(lián)儲(chǔ)降息節(jié)奏取決于多項(xiàng)因素���,如果美聯(lián)儲(chǔ)低估通脹反彈壓力�,過早啟動(dòng)進(jìn)一步降息�,可能引發(fā) "通脹 - 加息 - 衰退" 的惡性循環(huán);反之��,如果美聯(lián)儲(chǔ)關(guān)注通脹而忽視就業(yè)市場(chǎng)的急劇惡化���,可能導(dǎo)致經(jīng)濟(jì)硬著陸�����。

此外��,特朗普政府出于降低財(cái)務(wù)成本的要求�����,對(duì)于美聯(lián)儲(chǔ)獨(dú)立做出降息操作的影響也可能影響外界對(duì)于美聯(lián)儲(chǔ)的獨(dú)立性的認(rèn)定��,如果市場(chǎng)對(duì)于美聯(lián)儲(chǔ)獨(dú)立性的認(rèn)定有所下降����,也會(huì)推高美債收益率的走勢(shì)�。

總體而言,盡管10月的降息預(yù)期有所強(qiáng)化�,不過未來降息的節(jié)奏與幅度仍存在一定不確定性��,建議仍可以采取“短/中等久期防守+長久期波段"的組合策略���,關(guān)注3-7年期債券的配置。當(dāng)前短端利率隨政策寬松而逐步下行����,對(duì)降息預(yù)期的定價(jià)較為充分,而長端利率受財(cái)政與期限溢價(jià)約束而保持韌性����。短期來看,美債仍將波動(dòng)震蕩�����。中長期來看��,在美國經(jīng)濟(jì)壓力上升的背景下����,美債仍具配置價(jià)值。